相続時精算課税の活用事例

『相続時精算課税』とは、60歳以上の父母・祖父母(贈与者)から18歳以上の子・孫(受贈者)への生前贈与する場合に選択適用できる制度です。

同一の贈与者ごとに一生涯で2,500万円までは贈与税が課されることなく、まとまった財産を生前に贈与することができます。

この制度が効果的に活用されるケースは下記のとおりです。

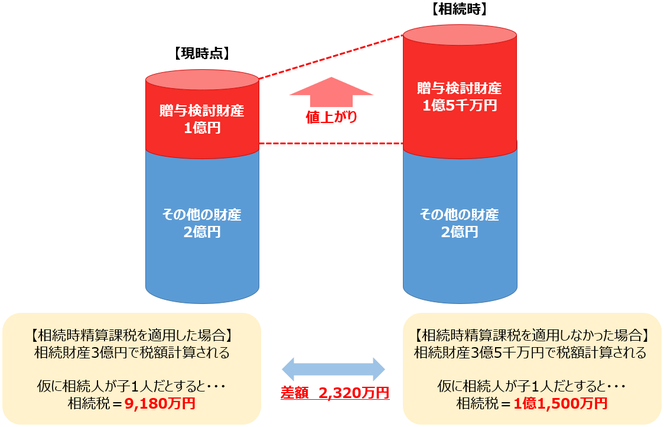

ケース①:値上がりが見込まれる財産がある場合

この制度を利用して将来的に値上がりが見込まれる財産を贈与することで、将来発生する相続税を抑えることができます。

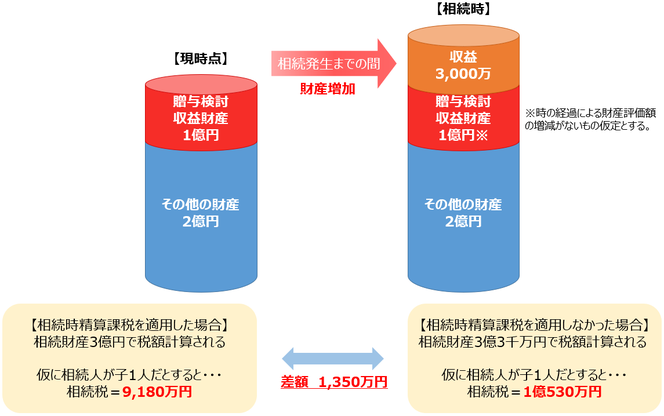

ケース②:収益物件などの財産がある場合

継続して一定の収入が見込まれる賃貸不動産などの収益物件を贈与することで、贈与後の収益は受贈者のものになり、贈与者の財産の増加を抑えることができます。

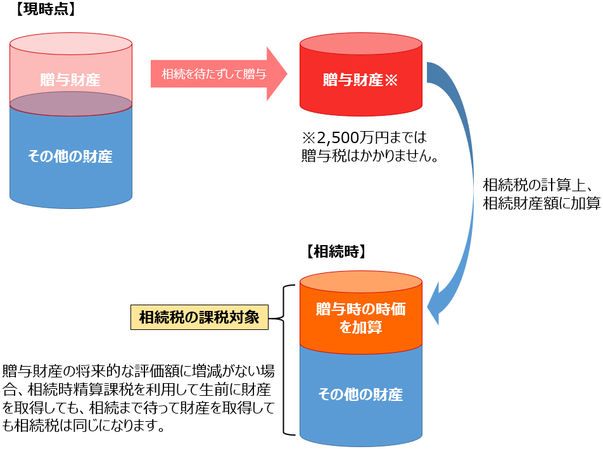

ケース③:生前にまとまった財産を渡したい場合

この制度を利用することにより相続を待たずして、多額の財産を早期に移行することができます。相続税を抑える効果自体は期待できませんが、本当にお金を必要としている子育て世代などへまとまったお金を適宜渡すことができます。

相続時精算課税の注意点

□暦年贈与を選択できなくなる

この制度により財産を贈与した者からの贈与について、暦年贈与を選択することができなくなります。

□将来的に評価額が値下がりした場合、相続税が増加する

上記のケース①の逆のケースです。この制度により贈与を受けた財産については、この制度の贈与者が亡くなった時の相続税の計算上、相続財産の価額にその贈与財産の贈与時の時価を加算して相続税額を計算します。よって評価額が値下がりした場合、その値下がりした分に対する相続税が多くなります。

□小規模宅地等の特例が利用できなくなる

「小規模宅地等の特例」とは、相続により取得した一定の土地の評価額を最大80%減額する制度です。しかし相続時精算課税を利用して贈与した土地については、この特例を適用することができなくなります。

□贈与財産が不動産の場合、不動産取得税が発生する

相続により土地や建物を取得した場合、不動産取得税がかからないのに対し、贈与により取得した場合には不動産取得税がかかります。

(土地,住宅用の家屋の場合:取得した不動産の価格の3%,住宅以外の家屋の場合:取得した不動産の価格の4%)

□贈与財産が不動産の場合、登録免許税が相続取得と比較して高くなる。

相続により土地や建物を取得した場合の登録免許税は取得した不動産の価額の0.4%であるのに対し、相続により土地や建物を取得した場合、取得した不動産の価額の2%の登録免許税がかかります。

【免責事項】

当サイトのコンテンツや情報において、可能な限り正確な情報を掲載するよう努めています。しかし法令の改正等により情報が古くなるなど、必ずしも正確性を保証するものではありません。

当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますので、ご了承ください。