事業承継税制と株価対策

事業承継税例を適用し、後継者が非上場会社の株式等を相続等により取得した場合、その非上場株式等に対する相続税等については、一定の要件のもとにその納税が猶予され、その後に後継者の死亡等により、その猶予されている相続税等の納付が免除されます。

そのためこの制度を適用する場合、自社株式に対する税金が課税されないため、株価対策が必要ないと思われる方もいらっしゃるかもしれません。

しかし株価対策を行ったうえでこの制度を適用することで、自社株式を取得した後継者および財産を取得したその他の相続人の相続税を抑えることができます。

よって事業承継制度を適用する場合、同時に株価対策を実施することが相続対策のポイントとなります。

事例

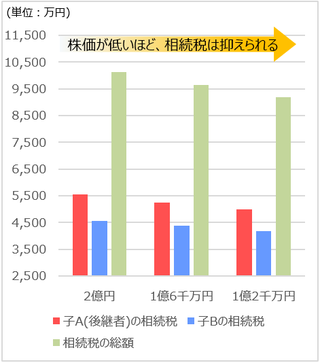

下記の事例をみると、自社株式の評価額が2憶円→1.6憶円→1.2憶円と低くなるに伴い、自社株式を取得した後継者およびその他の相続人の相続税がより低く抑えられています。

【各株価における相続税額の比較】

【免責事項】

当サイトのコンテンツや情報において、可能な限り正確な情報を掲載するよう努めています。しかし法令の改正等により情報が古くなるなど、必ずしも正確性を保証するものではありません。

当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますので、ご了承ください。