事業承継税制とは

後継者である受贈者・相続人等が、円滑化法の認定を受けている非上場会社の株式等を贈与又は相続等により取得した場合において、その非上場株式等に対する贈与税・相続税について、一定の要件のもと、その納税が猶予される制度です。その後、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除されます。

この特例措置については、平成30年1月1日から令和9年12月31日までの間の贈与・相続等について適用されるため、計画的に実施する必要があります。

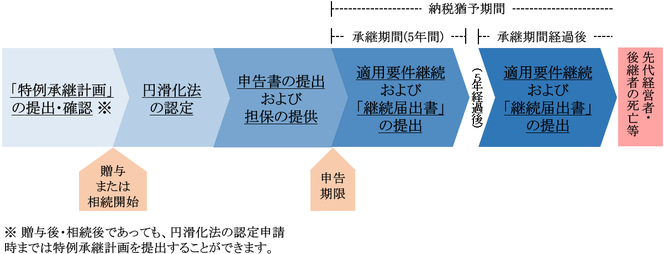

【事業承継税制のスケジュール】

特例承継計画の提出・確認

会社の後継者や承継時までの経営見通し等を記載した「特例承継計画」を策定し、認定経営革新等支援機関の所見を記載の上、令和5年3月31日までに都道府県知事に提出し、その確認を受けます。

都道府県知事 の円滑化法の認定

所定の期限※までに申請を行い、会社の要件、後継者(受贈者)の要件、先代経営者等(贈与者) の要件を満たしていることについての都道府県知事の「円滑化法の認定」を受けます。

※贈与の場合:贈与を受けた年の翌年の1月15日まで

※相続の場合:相続開始後8か月以内

申告書の提出および担保の提供

申告期限※までに、この制度の適用を受ける旨を記載した贈与税または相続税申告書及び一定の書類を税務署へ提出し、納税が猶予される贈与税額及び利子税の額に見合う担保を提供します。

※贈与の場合:贈与を受けた年の翌年の2月1日から3月15日まで

※相続の場合:相続開始後10か月以内

適用要件継続および「継続届出書」の提出(納税猶予期間中)

申告後も引続きこの制度の適用を受けた非上場株式等を保有すること等により、納税の猶予が継続されます。ただし、この制度の適用を受けた非上場株式等を譲渡するなど一定の場合(確定事由)※には、納税が猶予されている贈与税の全部又は一部について利子税と併せて納付する必要があります。

また引続きこの制度の適用を受けるためには「継続届出書」に一定の書類を添付して所轄の税務署へ提出する必要があります。

※主な確定事由として、下記のようなものがあります。

・後継者が代表者でなくなった場合(承継期間中に限ります)

・後継者等の議決権数が一定の割合を下回った場合(承継期間中に限ります)

・後継者が承継した株式を売却等した場合

・会社が解散した場合

・会社の総収入金額がゼロになるなど一定の変化があった場合

・継続届出書に提出を失念した場合

先代経営者等 (贈与者)の死亡等

先代経営者等(贈与者)や後継者(受贈者)の死亡等があった場合には、「免除 届出書」・「免除申請書」を提出することにより、納税が猶予されている贈与税の全部又は一部についてその納付が免除されます。

【免責事項】

当サイトのコンテンツや情報において、可能な限り正確な情報を掲載するよう努めています。しかし法令の改正等により情報が古くなるなど、必ずしも正確性を保証するものではありません。

当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますので、ご了承ください。