株価算定・分析

現時点での株価算定

非上場会社の株式を移転する場合には、税務上の時価である「適正な価額」を算定する必要があります。

「適正な価額」から乖離した株価で株式の移動をした場合、思わぬところで課税されてしまいます。

例えば、著しく低い価額で株式を売却した場合、もしくは著しく高い価額で株式を売却した場合、株式を売却した株主や株式を購入した株主に贈与税や所得税,法人税等が課税される可能性があります。

よって株式を移転を考えるうえで、まずその株式の「適正な価額」がいくらなのか把握することがポイントとなります。

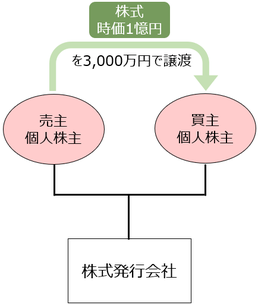

【著しく低い価額で譲渡した場合のリスク事例】

ケース①:個人から個人への譲渡

個人から個人へ著しく低い価額で株式を譲渡した場合、株式の買主・個人の立場からすると適正な価額1憶円と株式の売買価額3,000万円を差額7,000万円を得したことになります。この場合、株主の買主については、株式の売主から買主への贈与があったものとし、この差額7,000万円に対して贈与税が課税されます。

<前提>

・株式の売主:個人

・株式の買主:個人

・株式の適正な価額=1億円

・株式の売却価額=3,000万円

・株式の取得価額=2,000万円

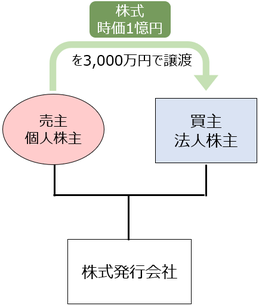

ケース②:個人から法人への譲渡

個人から法人へ著しく低い価額で株式を譲渡した場合、株式の買主・法人の立場からすると適正な価額1憶円と株式の売買価額3,000万円を差額7,000万円を得したことになります。この場合、この差額7,000万円に対して法人税等が課税されます。

また株式の売主については、その株式を適正な価額で売却したものとして、適正な価額1憶円と株式の取得価額2,000万円を差額8,000万円に対して譲渡所得税が課税されます。

<前提>

・株式の売主:個人

・株式の買主:法人

・株式の適正な価額=1億円

・株式の売却価額=3,000万円

・株式の取得価額=2,000万円

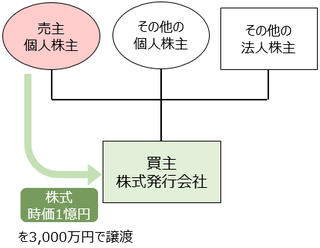

ケース③:個人から株式発行会社への譲渡

個人から株式発行会社へ著しく低い価額で株式を譲渡した場合、その他の既存株主の所有する株式の価値が増加します。その増加分について、その他の既存の株主が個人である場合には贈与税が課税され、その他の既存の株主が法人である場合には法人税等が課税されます。

また株式の売主については、その株式を適正な価額で売却したものとして、適正な価額1憶円と株式の取得価額2,000万円を差額8,000万円に対して譲渡所得税が課税されます。また「みなし配当」に該当した場合、配当所得税が課税されます。

<前提>

・株式の売主:個人

・株式の買主:株式発行会社

・株式の適正な価額=1億円

・株式の売却価額=3,000万円

・株式の取得価額=2,000万円

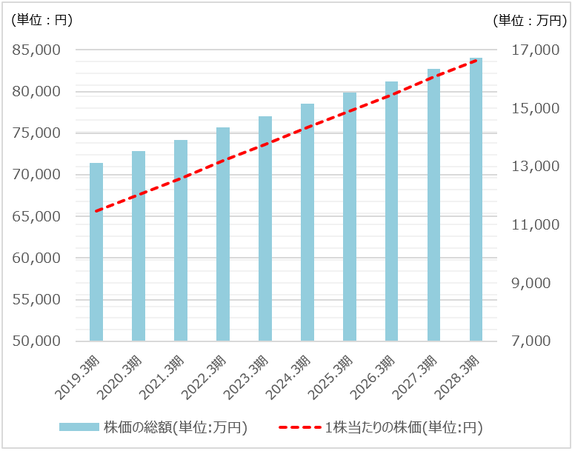

予想株価推移の分析

株価は、常に一定の金額ではなく、その会社の業績等により増減します。一定の前提のもと今後の株価の推移をみることで、株価の成長速度等を分析を行い、最適なタイミングでの株式の移転を実現します。

【予想株価推移分析レポートの一例】

<前提>

・業種:建設業(一般土木建築工事業)

・決算月:3月

・資本金等=1,000万円

・株式発行数=2,000株(自己株式なし)

・従業員の数=15人

・総資産価額=3億5,000万円

・取引金額=4億円

・配当金額=100万円

・利益金額=2,500万円

・純資産価額=3億5,000万円

・純資産価額(相評)=3憶5,000万円

※資産の含む損益はないものとする

なおこの場合の株価は、相続税評価による株価を指します。

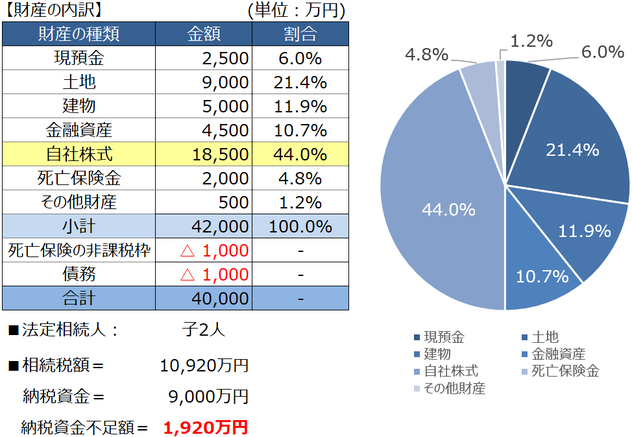

株式移動に係る税額分析

自社株およびその他の財産を把握し、相続税額を試算します。その結果を分析し、対策の必要性について検討します。

例えば下記の事例をみると、財産のうち自社株式の占める割合が高くなっております。その一方で納税資金となる現預金や金融資産・死亡保険金などの流動的な財産の割合が低く、納税資金不足が予想されため、何らかの対策が必要であると考えられます。

【相続税試算レポートの一例】