相続税の計算方法

<目次>

1.【相続税の計算のポイント】

相続税の計算においては、①法定相続人の数と②遺産総額の正確な把握がとても重要です。

また相続税の課税価格が3,600万円以下の場合は、相続税の申告は必要ありません。

2.【法定相続人とその人数】

<法定相続人とは>

相続が開始した場合、まずは相続人が誰かを確認します。民法上の相続人になれるのは、配偶者と血族です。

□配偶者…常に相続人になる

□血族……相続順位が高い人が相続人になる(第1順位→第2順位→第3順位の順番)

(被相続人が亡くなる以前に相続人が亡くなっている場合に、その亡くなった相続人の子など(被相続人から見て【孫】【ひ孫】【甥・姪】等)が相続財産を受け取る権利を引き継ぎ、「法定相続人」となります。)

<法定相続人の数とは>

法定相続人の数は民法上と税法上でその数え方が異なることがあります。その代表的な例として、被相続人に養子がいる場合や相続人の中に相続放棄をした者がいる場合です。

※内縁の妻や夫については、法律上の婚姻関係がなく、法定相続人には含まれません。

また遺言書で法定相続人以外が、遺言書により遺産を取得する人を「受遺者」と言いますが、法定相続人の数に含まれません。

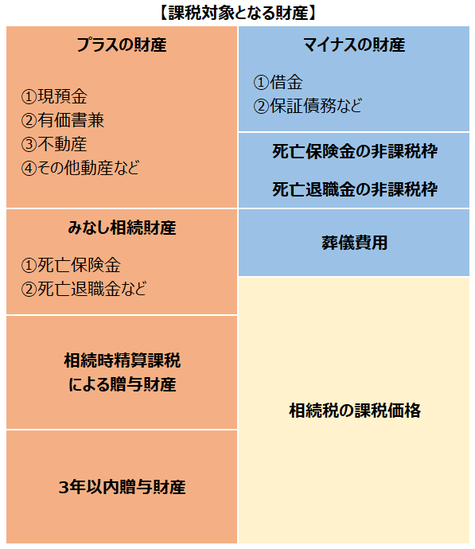

3.【相続税の課税価格】

相続税の対象となる財産は、死亡したときに被相続人が所有していたすべての財産です。

この財産には、①預貯金・有価証券・不動産などの「プラスの財産※」の他に②借入金などの「マイナスの財産」も含まれます。

※ただし下記の財産については相続税の対象となりません

・弔慰金(業務上の死亡の場合:死亡時の普通給与額×36ヵ月以内、業務外の死亡の場合:死亡時の普通給与額×6ヵ月以内の金額)

・被相続人が生前に購入した仏具・墓石など

また③死亡保険金や死亡退職金などの「みなし相続財産」(ただし、死亡保険金や死亡退職金のうち500万円×法定相続人の数の金額以内は非課税)、および④相続時精算課税制度の適用により贈与された財産や⑤相続開始前3年以内に贈与された財産についても課税対象となります。

さらにこれらの課税対象となる財産から、⑥葬式費用を差し引いたものが「相続税の課税価格」となります。

※上記「3年以内贈与財産」として、相続税の対象となる財産は下記のとおりです。

□R5年以前の贈与財産→相続開始前3年以内の贈与が相続税の対象

□R12年以前に相続開始したR6年以降の贈与財産→相続開始前3~7年以内の贈与が相続税の対象

□R12年以前に相続開始したR6年以降の贈与財産→相続開始前7年以内の贈与が相続税の対象

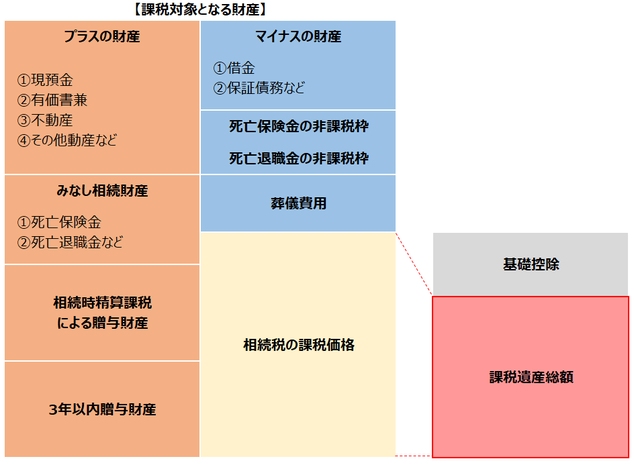

4.【相続税の基礎控除額とは】

相続税は、相続財産に対して課税されますが、「一定の金額」までの相続財産については、相続税がかかりません。

この一定の金額のことを「相続税の基礎控除」といいます。

「基礎控除」=3,000万円+600万円×「法定相続人の数」

(例えば、法定相続人が3名の場合:3,000万円+600万円×3名=4,800万円までの相続財産については、相続税がかかりません。)

5.【相続税の課税価格と基礎控除額の比較】

一般的には「相続税の課税価格」が「相続税の基礎控除額」を超える場合には、「課税遺産総額」に対して相続税がかかります。

ただし【下記10.】の控除や特例を適用することで相続税額がかからないケースもあります。

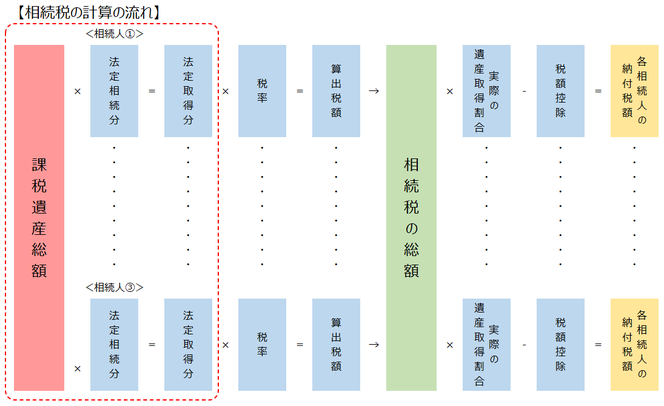

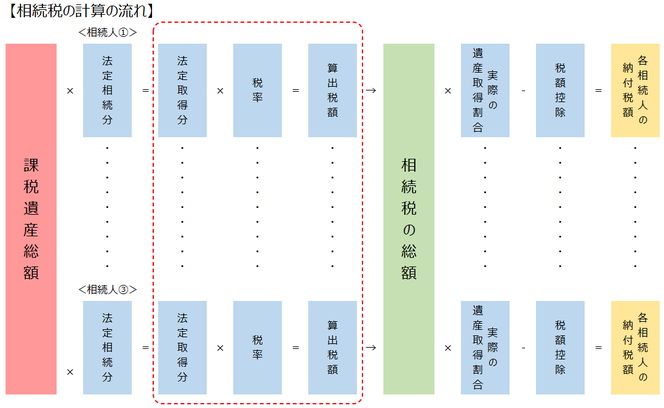

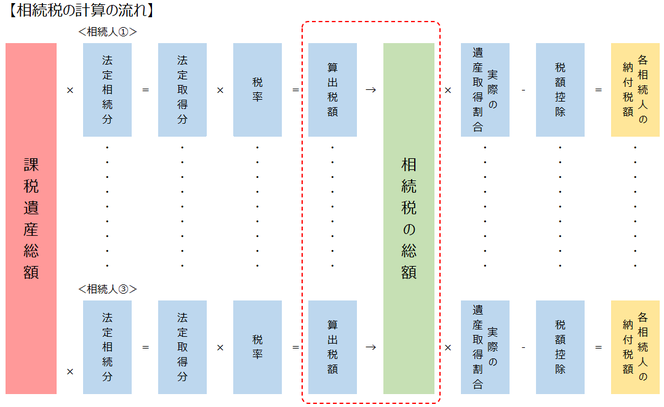

6.【遺産総額を各相続人の法定相続分に按分】

【上記3.】で計算した「課税遺産総額」を一旦、各相続人に対して法定相続分で按分します。

「各相続人の法定取得分=課税遺産総額×法定相続分」

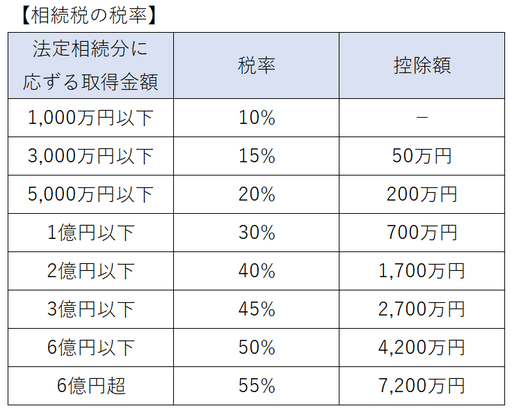

7.【按分された課税価格に応じた税額の計算】

【上記6.】で計算した、各相続人の法定相続分にかかる相続税を計算します。

「各相続人の算出相続税額=各相続人の法定相続分×税率Δ控除額」

8.【各相続人の法定取得分にかかる相続税を合計】

【上記7.】で計算した各相続人の法定相続分にかかる相続税を合計する。

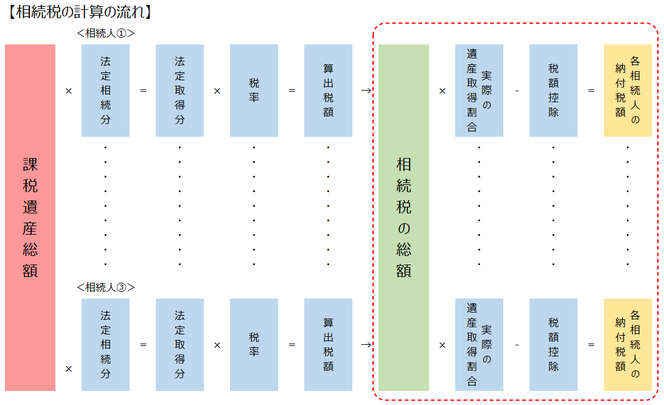

9.【支払う相続税の合計額を各相続人に按分】

【上記8.】で計算した相続税の総額を、各相続人が取得する相続割合で按分し、各種税額控除をし、各相続人が納める相続税額を計算します。

10.【相続税の税額控除の特例】

□配偶者の税額軽減

配偶者が取得する財産のうち、1億6千万円までの財産、もしくは法定相続分までの財産については相続税がかからない制度です。この制度を適用する場合には、原則、申告期限までに相続税の申告をする必要になります。

□小規模宅地等の特例

一定の要件を満たす土地については、その評価額のうち最大80%まで相続税がかかりません。この特例を適用する場合には、原則、申告期限までに相続税の申告をする必要になります。

□暦年課税分の贈与税控除

被相続人から相続開始前3年以内(ただしR6年以降の贈与については、3~7年以内)に、暦年贈与によって贈与されて財産があり、その贈与税申告で贈与税を支払っている場合、その贈与税に相当する金額を相続税から減額する制度です。

こちらの制度を適用した結果、相続税が発生しない場合には、特に相続税の申告を行う必要はありません。

□相続時精算課税贈与分の贈与税減算

被相続人から相続時精算課税によって贈与されて財産があり、その贈与税申告で贈与税を支払っている場合、その贈与税に相当する金額を相続税から減産する制度です。その際、相続税額から控除しきれない贈与税相当額がある場合には、相続税申告をすることで還付されます。

□外国税額控除

国外に所在する相続財産を取得した場合に、その財産に対して財産所在する国から相続税に相当する税金がかかる場合があります。この場合、その課税された外国の税金のうち一定の金額については、日本の相続税から減額することができます。

こちらの制度を適用した結果、相続税が発生しない場合には、特に相続税の申告を行う必要はありません。

□未成年者控除

相続人に未成年者がいる場合には、その相続人が18歳※に達するまでの年数×10万円の金額について相続税を減額する制度です。

(※R4.3.31以前の相続については20歳となります。)

こちらの制度を適用した結果、相続税が発生しない場合には、特に相続税の申告を行う必要はありません。

□障害者控除

相続人に85歳未満の障害者がいる場合、その相続人が満85歳になるまでの年数×10万円の金額について相続税を減額する制度です(ただし、特別障害者の場合は、1年につき20万円となります。)。

こちらの制度を適用した結果、相続税が発生しない場合には、特に相続税の申告を行う必要はありません。

□相次相続控除

今回の相続開始前10年以内に発生した相続において、今回の被相続人が相続などにより財産を取得し相続税が課されていた場合には、その前の相続で課税された相続税の一部の金額を、今回の相続税から減額する制度です。

こちらの制度を適用した結果、相続税が発生しない場合には、特に相続税の申告を行う必要はありません。

税理士事務所ウェルタックスでは、相続税申告・遺産分割協議書・遺言書作成など相続に関する各種サポートサービスをご提供しております。お気軽にお問い合わせ下さい。

【免責事項】

当サイトのコンテンツや情報において、可能な限り正確な情報を掲載するよう努めています。しかし法令の改正等により情報が古くなるなど、必ずしも正確性を保証するものではありません。

当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますので、ご了承ください。