配偶者の税額軽減と2次相続対策

配偶者の税額軽減とは、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、一定の金額までは配偶者に相続税はかからないという制度です。

一定の金額とは、次の金額のどちらか多い金額

(1) 1億6千万円

(2) 配偶者の法定相続分相当額

よって1次相続(最初のご相続)において、相続財産を一定の金額を超えて配偶者に取得させることで、1次相続にかかる相続税を少なくすることができます。

しかし本当の意味での相続財産の承継は、2次相続(配偶者のご相続)が発生し、次のの世代(子など)に財産が承継されて終了となります。

2次相続においても、配偶者の所有する相続財産に対して相続税がかかります。

よって1次相続において、2次相続を意識した遺産分割を行うことが重要です。

事例

下記を前提に、遺産分割の方法により相続税が異なる事例についてご紹介します。

【家族構成】

父,母,子1人

【財産金額】

父=2億円,母=3,000万円

【1次相続の取得割合】

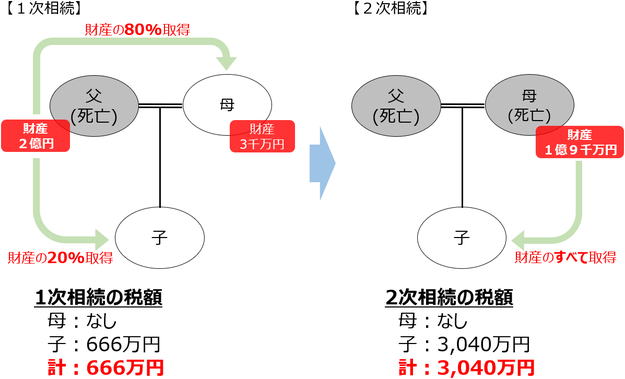

遺産分割案①:母=80%,子=20%

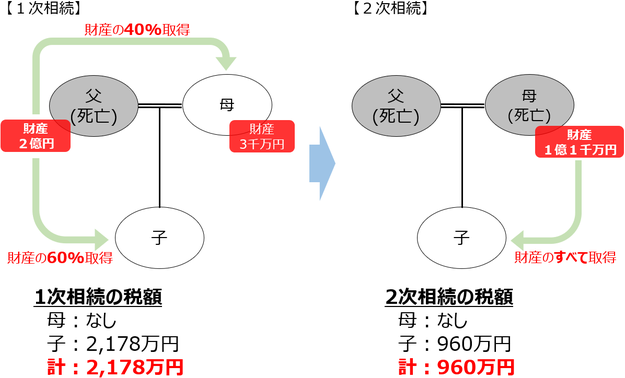

遺産分割案②:母=40%,子=60%

遺産分割案①

遺産分割案②

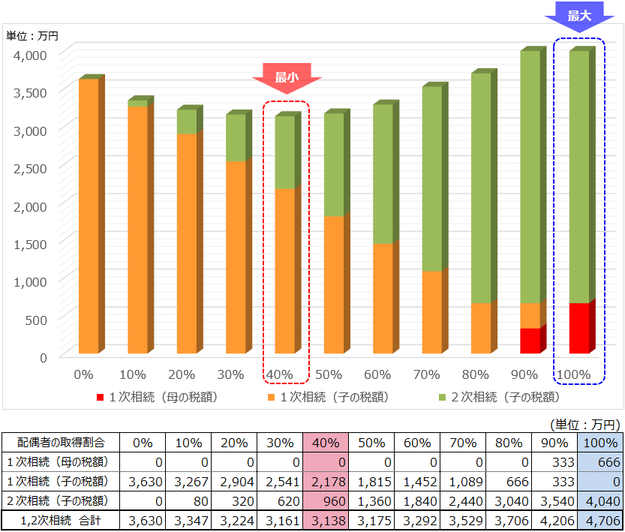

分析レポート一例

上記の事例の分析レポートは下図のようになります。

相続税申告にあたり個々の事案を分析し、ご相続人にとって最適なプランをご提案させて頂きます。

税理士事務所ウェルタックスでは、相続税申告・遺産分割協議書・遺言書作成など相続に関する各種サポートサービスをご提供しております。お気軽にお問い合わせ下さい。

【免責事項】

当サイトのコンテンツや情報において、可能な限り正確な情報を掲載するよう努めています。しかし法令の改正等により情報が古くなるなど、必ずしも正確性を保証するものではありません。

当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますので、ご了承ください。