「相続についてのお尋ね」が税務署から届いた方

税理士事務所ウェルタックスでは、「相続についてのお尋ね」の回答サポートを行っております。お気軽にお問い合わせ下さい。

1.【相続についてのお尋ねとは】

ご家族が亡くなられてから6~8ヵ月後、税務署から突然「相続についてのお尋ね」という書面が届くことがあります。

これは相続人に対して相続税申告を促すことを目的に送られてきます。

この書面は必ず送られてくるものではないのですが、送られてきた場合には相続税が発生する可能性があるため、一度お早めに専門家に相談することをお勧めします。

2.【お尋ねに対応しないデメリット】

この相続についてのお尋ねはあくまで税務署から相続人に対するお願いであるため、必ずしも回答する義務はなく、罰則もありません。

しかしこのお尋ねを無視して対応をしなかった場合、税務調査が入る確率が高くなります。

なぜなら税務署は、亡くなった方の概ねの財産状況を調べることができ、その結果、相続税が発生する可能性があると税務署が判断した場合に、このお尋ねが相続人宛に送られるようになっているからです。

また無視した結果、税務調査が入り相続税が発生した場合、本来納めるべき相続税とは別に「延滞税」や「無申告加算税」といったいわゆるペナルティのような税金を追加で支払うことになります。

<税務署が事前に調べていること>

税務署は自身の権限により、被相続人や相続人に関する様々な情報を取得することができます。

これらの情報をもとに、被相続人の収入や財産の情報を把握し、相続税の申告が必要であるどうかを推認しています。

□預貯金の情報(相続が発生した時点の残高および過去の入出金の取引など)

□株式などの有価証券の情報(相続が発生した時点の残高および過去の入出金や売買などの取引など)

□不動産の登記情報(不動産の保有情報な売買履歴など)

□生命保険の情報(契約内容および過去に支払われた保険金など)

□過去の税務申告の情報(所得税や法人税、相続税の申告書など)

□国外財産調書や財産債務調書(国内および国外にどのくらい財産があるかの情報)

□国外送金等調書や国外証券移管等調書(国外に財産を移転させて取引情報)

など

3.【お尋ねへの対応方法】

□すでに相続税申告の準備をしている方

お尋ねについて、特に回答する必要がありません。申告期限内に、相続税の申告と納付を済ませましょう。

□相続税が発生する方

お尋ねが届いた後、相続税を支払う必要があると判明した場合、急いで相続税申告の準備を開始しましょう。相続税の申告期限は、お亡くなりになって10か月以内となっているため、お尋ねが届いた頃には、この申告期限が差し迫っていることが多いです。

□相続税が発生しない方

検討した結果、相続税を支払う必要がない場合でも、相続税についてのお尋ねに回答することをお勧めします。回答することで相続税が発生しないことを税務署に対して証明しておきましょう。

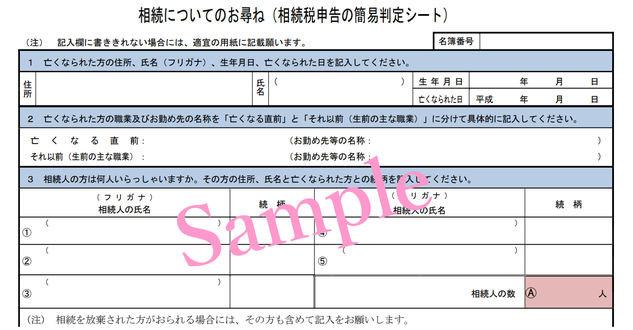

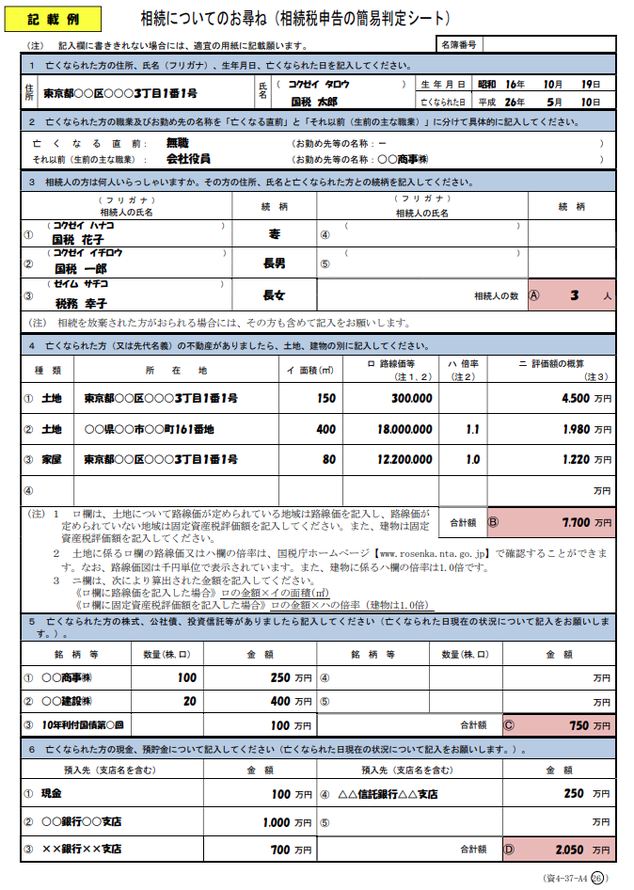

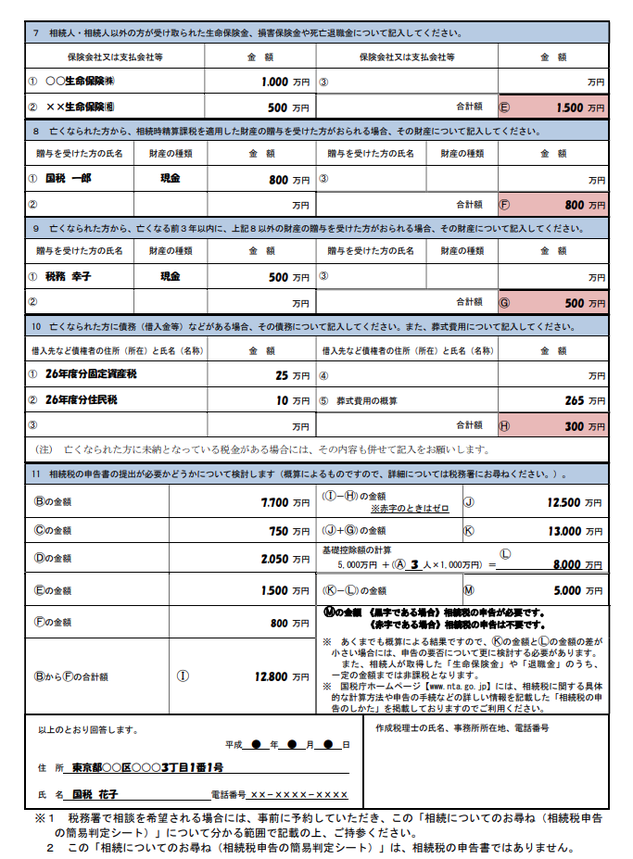

4.【相続についてのお尋ねの書き方】

同封の「相続税についてのお尋ね(相続税申告の簡易判定シート)」に、下記の必要事項を記載して税務署に返送します。

1.亡くなった方(以下、被相続人)の住所、氏名、生年月日、相続発生日

2.被相続人の職歴

3.相続人の氏名、続柄、人数

4.被相続人の所有していた土地、建物の情報

5.被相続人が所有していた株式などの有価証券の情報

6.被相続人の所有していた預貯金の額

7.相続人が受け取った生命保険金・死亡退職金の額

8.被相続人から生前に相続時精算課税制度で贈与を受けている場合、その内容

9.被相続人から生前3年以内に贈与を受けている場合、その内容

10.被相続人が背負っていた借金残高、葬儀費用にかかった金額

11.相続税申告の要否

税理士事務所ウェルタックスでは、「相続についてのお尋ね」の回答サポートを行っております。お気軽にお問い合わせ下さい。