[全国オンライン対応可能]

相続税申告業務

相続税とは

相続税とは、遺産を受け取った人に課税される税金です。

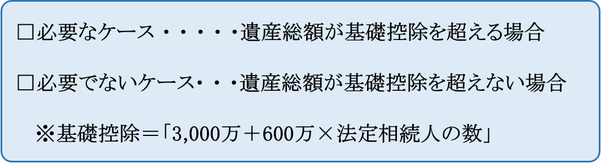

ご相続発生に伴い財産を受け取った場合、申告が必要なケースと必要でないケースがあります。

実際に相続税を支払っている人の割合は約8%(全国平均)といわれており、12人に1人の方が相続税を申告する必要があります。

一般的に遺産総額が基礎控除を超えた場合には、相続税がかかるため相続税申告が必要となります。

たとえば相続人が3人(妻と子供2人)のケースでは、基礎控除=4,800万円(3,000万円+600万円×3人)となり、相続財産が4,800万円以下の場合には相続税はかかりません。

申告が必要な場合、相続の開始があったことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10ヶ月目の日までに相続税申告書を提出し、納税する必要があります。

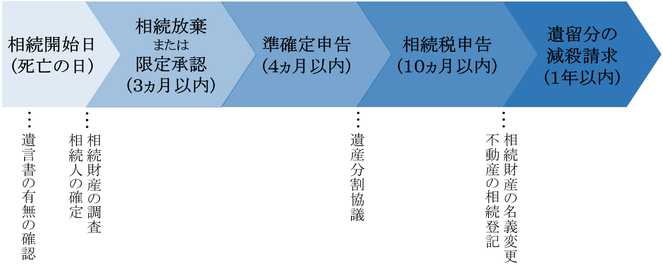

【主な相続手続きスケジュール】

①「相続開始日」(一般的に死亡日)

②「相続放棄」または「限定承認」(3ヶ月以内)

③「準確定申告」(4ヶ月以内)

④「相続税申告」(10ヶ月以内)

⑤「遺留分の侵害額請求」(1年以内)

□相続税申告におけるポイント

既に起こった相続だけではなく、これから起こる相続を意識した相続税申告が大切です。

1次相続(最初のご相続)において、相続財産を一定の金額を超えて配偶者に取得させることで、1次相続にかかる相続税を少なくすることができます。

しかし本当の意味での相続財産の承継は、2次相続(配偶者のご相続)が発生し、次のの世代(子など)に財産が承継されて終了となります。

2次相続においても、配偶者の所有する相続財産に対して相続税がかかります。

よって1次相続において、2次相続を意識した遺産分割を行うことでトータルとしての相続税を節税することができます。

当事務所の強み

1.相続に関して経験豊富な税理士が直接対応する

相続税申告は誰にお願いしても同じ結果になることはありません。それは相続を得意とする税理士とそうでない税理士がいるからです。

例えば、財産の評価自体の誤りや特例制度の適用の誤り、また二次相続(次の相続)について検討していないなどが挙げられます。

その結果、ご依頼する税理士により支払うべき税金が大きく異なってしまうこともあります。

また税理士事務所によっては、お客様を担当する方が税理士資格を持っていないスタッフであったり、もしくは直接的なやり取りは税理士が行うが、実際の作業は税理士ではないスタッフが行っているというケースも見受けられます。

当事務所では、相続税専門の税理士がお客様との直接的なやり取りから申告書の作成まで一貫し、責任を持って行っております。

2.圧倒的に対応が早い

相続税の申告期限は、お亡くなりになってから10ヵ月以内です。

相続税申告までには、役所や金融機関などからの資料を取り寄せや、相続財産の遺産分割など、思っていた以上に時間がかかるものです。

また一般的な税理士事務所においては、資料をお渡し手から申告書が完成するまでに少なくとも数か月かかることが多く、申告をご依頼するタイミングによっては申告期限に間に合わないケースも見受けられます。

当事務所では豊富な経験と徹底的した効率化を図ることで、お客様から全ての資料をお預りしてから約1ヶ月程度で、財産評価や税金の試算などを行い、その結果をお客様にご報告させて頂いております。

3.電話など完全オンライン対応が可能

仕事でなかなか面談の時間が取れない、新型コロナウイルスに伴いなるべく外出を自粛したいなどお客様のご要望は様々です。

当事務所では、このようなご要望にお応えするため、電話などオンラインによる初回の無料相談から相続税申告までを一貫して対応しております。

事前予約のうえ土日祝日、夜間対応可能およびオンラインによる全国対応が可能です。

また戸籍や預貯⾦や不動産などに関する必要な資料については、当事務所が連携する司法書士などに手続きを代行依頼することで、ご自身で資料を収集するご負担を軽減することも可能となっております。

4.弁護士や司法書士などと連携した最適な対応

相続手続きは相続税申告さえ終えれば、すべて終了ということではありません。例えば、相続人との間で争いが起これば弁護士が、不動産を取得すれば司法書士の関りが必要となるケースもあります。

そのような問題を解決するために、当事務所では相続について経験豊富な各種士業と連携し、お客様にとって最適な提案をご提示させて頂いております。

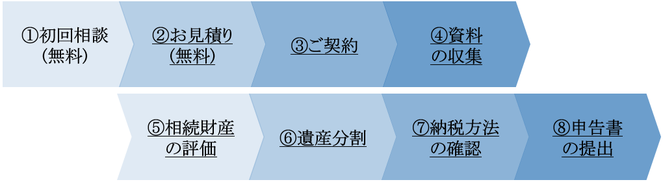

相続税申告完了までの流れ

お客様の疑問やお悩みにひとつひとつ丁寧にお答えし、サポートいたします。

①初回面談(無料)

お電話もしくはこちらのお問合せフォームにて初回相談をお申込み頂き、お客さまのご希望の日をお伺いいたします。

また事前に簡単なヒアリングをさせて頂きます。

※事前にご相談のうえ、土日祝日・夜間対応いたします。

②業務内容と報酬のお見積りのご案内

初回面談でお伺いした内容をもとに、業務内容のご説明および報酬のお見積金額を提示させて頂きます。

③ご契約

業務内容および報酬のお見積金額に同意いただきましたら、所定の契約書に署名・捺印をいただきご契約完了となります。

④資料収集

申告に必要な資料についてご案内をさせて頂いた後、資料の収集を行っていただきます。

書類が揃いましたら、郵送にてお預かりをさせていただいております。

⑤相続財産の把握・評価

お預かりした資料をもとに、財産を調査・評価額算定を行い、財産目録を作成いたします。

⑥遺産の分割方法についてのアドバイス

作成された財産目録をもとに、遺産分割の方向性について、共に考えご提案いたします。

必要に応じて遺産分割案のシミュレーションを行い、二次相続対策や資金繰り等についてアドバイスいたします。

⑦納税方法についてのアドバイス

相続税は金銭による一時納付が原則とされています。

ただし納税のための金銭が不足する場合、資産の売却や金融機関からの借入れの検討、「延納」という税金を分割払いする制度や「物納」という相続財産で納税する制度の利用など総合的な対策案をご提案致します。

⑧相続税申告書の作成および提出

相続税の申告内容について報告させて頂き、申告書に相続人様全員の署名・押印を頂きます。

押印をいただいた申告書は、当事務所にて税務署に提出いたします。