[令和6年版]

年末調整と対応方法について

<目次>

1.年末調整について

1-1.年末調整とは

事業者が従業員に給与を支払う際に、支払う給与から一定の額を徴収(天引き)し、国に納付します。この徴収される税金を「源泉所得税」といいます。

この「源泉所得税」は、従業員にとって前払いしている所得税を意味します。

各従業員ごとに、その年(1月1日~12月31日)に支払った給与などを集計し、本来に納めるべき所得税を再計算し、この①「納めるべき所得税」と②「源泉所得税(前払い所得税)」との差額を精算する手続きを『年末調整』といいます。

例えば・・・

「源泉所得税」が「納めるべき所得税」より多い場合➡預りすぎている「源泉所得税」を従業員へ還付します。

「源泉所得税」が「納めるべき所得税」より少ない場合➡足りていない「源泉所得税」を従業員から追加徴収します。

1-2.年末調整を行う意味

年末調整は、言い換えるなら事業者が従業員に代わって簡易的な確定申告を行っているのと同様の手続きとなります。

よって一定の従業員については、自身で確定申告を行う必要がなく、年末調整をもって税務手続きが完了します。

※年末調整で対応できない場合(その他の所得がある,医療費控除,ふるさと納税,1年目の住宅ローン控除など)、従業員自身で確定申告をする必要があります。

1-3.実施する時期

毎年末(一般的に11月~12月頃)に実施します。

なお年末調整は社内手続きであるため、外部への提出書類などはありません。従業員から預かった資料は、社内で保管します。

2.年末調整の対象となる人

年末調整を行う日までに「給与所得者の扶養控除等(異動)申告書」を提出※している従業員が年末調整の対象となります。

※複数の勤務先がある従業員は、主な勤務先へのみ(複数提出不可)に提出し、その提出した会社においてのみで年末調整を受けます。

2-1.12月に行う年末調整の対象者

①1年を通じて勤務している人

②年の中途で就職し年末まで勤務している人

※ただし支払った給与が2,000万円を超える人などは対象外です。

2-2.年の途中で行う年末調整の対象者

①海外転勤などを理由に非居住者となった人

②死亡退職した人

③著しい心身の障害のために退職した人※1

④12月支給の給与支払を受けて退職した人

⑤パートの方が退職し、支払給与の総額が103万円以下の人※2

※1:再就職見込みの場合は対象外です。

※2:その年中に別の勤務先に就職見込みの場合は対象外です。

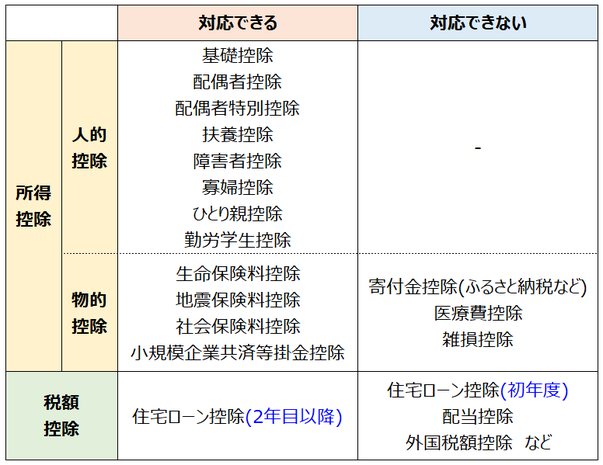

3.年末調整で対応できること

年末調整で「対応できるもの」と「対応できないもの」があります。

年末調整で対応できないものがある場合や後日書類などの提出漏れが判明した場合、従業員自身で確定申告をする必要があります。

3-1.所得控除

所得税が課税される所得から一定の金額を控除し、納税者の税負担を軽減する制度です。(所得-所得控除=所得税の課税対象)

人的控除:納税者の家族構成などの個人的な事情を考慮して、税負担を調整する所得控除です。

物的控除:納税者世帯の支出状況(保険料や医療費など)などを考慮して、税負担を調整する所得控除です。

3-2.税額控除

課税される所得から計算された所得税から、一定の金額を控除し、納税者の税負担を軽減する制度です。(所得税-税額控除=納める所得税)

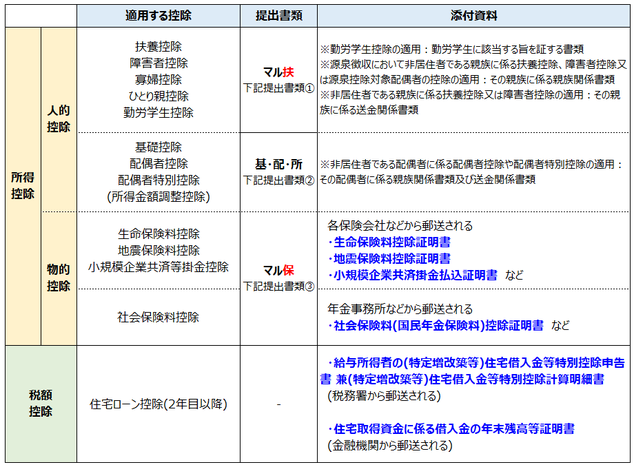

4.準備する書類

年末調整を行うためには、「従業員に記入してもらう提出書類」と「従業員の方に用意してもらう添付資料」があります。

4-1.従業員に方に記入してもらう提出資料

年末調整を行うにあたり、従業員の方に下記の提出書類に必要事項を記入してもらいます。

※ただし複数の勤務先がある方で、主な勤務先が別の会社である場合、全てについて提出の必要はありません(年末調整の対象外)。

提出書類①:令和7年分『給与所得者の扶養控除等(異動)申告書』(通称:マル扶)

提出書類②:令和6年分『給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書』(通称:基・配・所)

提出書類③:令和6年分『給与所得者の保険料控除申告書』(通称:マル保)

提出書類①:令和7年分『給与所得者の扶養控除等(異動)申告書』

「扶養控除」「障害者控除」「寡婦控除」「ひとり親控除」「勤労学生控除」

の適用を受ける場合に、従業員から提出してもらう書類です。

こちらの書類は、翌年の給与を支払う際に徴収(天引き)する源泉所得税の計算にも用いるため原則提出※してもらう必要があります。

※ただし複数の勤務先がある方で、主な勤務先が別の会社である場合、提出の必要はありません(源泉所得税の計算は一律)。

提出書類②:令和6年分『給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書』

「基礎控除」「配偶者控除」「配偶者特別控除」「所得金額調整控除」の適用を受ける場合に、従業員から提出してもらう書類です。

提出書類③:令和6年分『給与所得者の保険料控除申告書』

「生命保険料控除」「地震保険料控除」「小規模企業共済等掛金控除」「社会保険料控除」の適用を受ける場合に、従業員から提出してもらう書類です。

4-2.従業員に方に用意してもらう添付資料】

年末調整を行うにあたり、所得控除を適用するためには、一定の添付資料を従業員から預かる必要があります。

【所得控除】

「生命保険料控除」「地震保険料控除」「小規模企業共済等掛金控除」

➡各保険会社などから郵送される生命保険料控除証明書,地震保険料控除証明書,小規模企業共済掛金払込証明書など

「社会保険料控除」

➡年金事務所などから郵送される社会保険料(国民年金保険料)控除証明書など

【税額控除】

「住宅ローン控除(2年目以降)」

・給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書(税務署から郵送される)

・住宅取得資金に係る借入金の年末残高等証明書(金融機関から郵送される)

※またその年に就職した従業員で、その年に前職の支払い給与がある場合:その前職の源泉徴収票も必要となります。

【免責事項】

当サイトのコンテンツや情報において、可能な限り正確な情報を掲載するよう努めています。しかし法令の改正等により情報が古くなるなど、必ずしも正確性を保証するものではありません。

当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますので、ご了承ください。